Что делать, если банк подает в суд из-за неуплаты по кредиту?

Развитие банковской сферы повергло к тому, что теперь каждый желающий может получить кредит в самые короткие сроки, без особых усилий. В наше пора сложно найти того, кто не оформлял бы ссуду в банке. У многих россиян имеется по два и больше кредитов, по которым доводится каждый месяц вносить платежи, а если не оплачивать кредит, то банк подаст в суд исковое заявление на заёмщика. Но как устроиться если произошла подобная ситуация? Можно найти множество статей в интернете, в которых обсуждают данную проблему, или же проглядеть предложенную статью, где можно детально изучить инструкцию действий в подобных ситуациях, а также узнать, что должен предпринять заемщик, и к каким шагам со сторонки кредитора ему следует готовиться.

Взять деньги — это всегда очень просто, а вот отдавать их, да еще и с процентами, для многих становится натуральнее проблемой. Нередко заемщик сталкивается с финансовыми трудностями, из-за чего не может вовремя выплачивать ссуду.

Содержание

Как быть заёмщику, если банк подал иск в суд по взысканию кредитной хвосты?

В случае длительного невыполнения заемщиком своих долговых обязательств перед банком, начинают поступать SMS-сообщения и послания с обещаниями открытия уголовного дела, которое приведет к аресту имущества. Нередко заемщикам угрожают тем, что за долги конфискуют квартиру и машину, а также отнимут детей. Не стоит паниковать и воспринимать подобные высказывания за незапятнанную монету. Ни один суд не имеет права реализовывать такие угрозы — это незаконно.

Ни какое финансовое учреждение не наделено полномочиями государственного органа, имеющего право осуществлять процедуры ареста собственности. Если после длительных угроз со стороны банка клиент так и не погасил кредит, то его дело будет передано коллекторам. Такие агентства по взысканию долгов будут мастерить всё возможное, чтобы заставить заемщика рассчитаться с банком. А если кредит так и не будет погашен, тогда банк подготовит иск в судебные органы, после чего заемщику вручат повестку с датой заседания по его делу.

Подготовка к суду

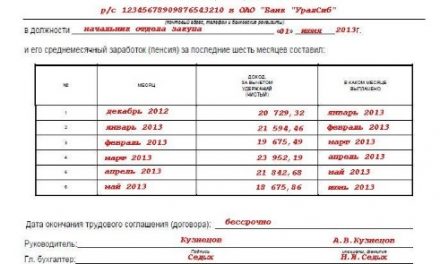

Перед участием в судебном заседании заемщику вытекает подготовить такие документы:

- Кредитный договор;

- Оригиналы и копии платежных чеков по кредиту за весь период поступки договора;

- Документы, доказывающие причину несвоевременной оплаты заемщиком задолженности по кредиту (это могут быть запись из трудовой книжки об увольнении, справка о заболевания).

Возможно, у заёмщика действительно была уважительная причина и он не смог вовремя оплатить кредит. В таком случае, ему стоит воспользоваться услугами медиатора, какой является специалистом по кредитным спорам и отлично знает все юридические лазейки, тем самым поможет своему клиенту добиться списания кое-каких штрафов.

Если была допущена задолженность по кредиту, не имея на то уважительной причины, то рекомендуем обратиться к адвокату для защиты ваших заинтересованностей в суде. Грамотный специалист сможет добиться отсрочки платежей и снижения штрафных санкций.

В том, что банк решил урегулировать препирательство со своим клиентом через суд, есть и свое преимущество. Если заёмщик действительно имел уважительную причину и не смог выплатить вовремя займ, при этом упрашивал банк пойти навстречу — отсрочить выплаты, либо реструктурировать долг, но на просьбы поступали отказы, то суд вполне может признать поступки заёмщика оправданными, а в таком случае, у него появится возможность добиться некоторых преимуществ.

В результате можно:

- Добиться отлагательства по платежам;

- Получить новый график погашения кредита;

- Частично списать, либо вовсе отменить выставленные штрафы по кредиту;

- «Заледенить» основной долг.

Как происходит судебное слушание по проблемному кредиту?

Судебное заседание, в большинстве случаев, проводится по пункту регистрации должника, но в виде исключения, суд могут провести по месту проживания. Чтобы урегулировать спор с минимальными утратами, ответчику следует посещать все судебные слушания, не прятаться от государственных органов и выполнять все требования. Такое поведение будет доказательством искренности намерений целиком урегулировать спор с банком. В процессе судебного заседания кредитор и заемщик могут даже подписать мировое договоренность, подразумевающее применение новой схемы погашения долга.

Если же вердикт суда будет для заемщика максимально суровым, придется погашать кредит путем продажи личного имущества, так как у суда есть все возможности принять решение об аресте собственности ответчика при условии, что оно у семьи не единственное. Однако, если имущество, является залоговым по проблемному кредиту, то оно будет взято в любом случае.

Суд вполне может признать все действия кредитора законными и встать на его сторону, и в таком случае придется готовиться к аресту банковских счетов, оружия с которых пойдут на погашение задолженности. Кроме того, 50% законных доходов ответчика будет взиматься в прок кредитора, но при этом ни один суд не может забрать у должника алименты.

[embedded content]

Как судебные приставы взыскивают хвост с заемщика?

После того, как будет готово постановление суда, приставы получают поручение о конфискации имущества. Также заемщик может самостоятельно условиться о реализации части собственного имущества в счет погашения задолженности. В некоторых ситуациях многие ответчики стараются переписать собственность на родственников, чтобы сохранить его, но, важно понимать, что подобные действия имеют все признаки мошенничества. И если поступать подобным манером, то можно лишь ухудшить свое положение, ведь, если денег, полученных после реализации изъятого собственности не хватит для погашения долга, то судом будет вынесено постановление о взыскании от 20% до 50% от зарплаты ответчика.

Идеальное решение проблемы для любого банка — это получение судебного приказа на взыскания задолженности с заемщика. Суд, в таком случае, наделяет финансовое учреждение полномочиями прибегнуть к услугам коллекторской фирмы, какая будет действовать собственными методами.

Что делать, если не согласны с решением суда?

Если решение суда заемщика не устраивает, то он имеет право подать противное исковое заявление, с указанием причин такого решения.

Иск можно подавать в следующих ситуациях:

- Если банк допустил со своей сторонки некорректное поведение по отношению к клиенту;

- Условия кредитного договора были изменены банком в одностороннем порядке, без уведомления заемщика;

- Банк, без ведома и согласия клиента, подключил отдельный дополнительные услуги — например, SMS-банкинг или SMS-оповещение, либо взимал с заемщика незаконную комиссию;

- При подсчетах штрафных санкций банком бывальщины допущены ошибки, в результате чего сумма штрафа выросла;

- Если заемщик поставил банк в известность о своих преходящих финансовых трудностях, однако кредитор отказался идти на уступки.

Если заемщик решит подавать исковое заявление, то ему опять придется посещать каждое судебное заседание и доказать свою правоту в суде, предоставляя максимальное количество доказательств. Суд изучит любой такой документ, после чего будет принято окончательное решение.

Основные типы решений суда

После рассмотрения дела о взыскании хвосты, суд может принять одно из таких решений:

- Обязать заемщика погасить кредит досрочно;

- Оплатить задолженность частичными отчислениями со своей зарплаты;

- Целиком погасить ссуду, кроме начисленных банком штрафов и пеней (если у заемщика имелись веские основания не совершать платежи по кредиту вовремя);

- Взять имущество заемщика с целью его реализации и погашения задолженности перед банком;

- Рефинансировать ссуду;

- Обязать банк пересмотреть обстоятельства кредитования и внести изменения в график платежей.

Что происходит с задолженностью после судебных заседаний?

Очень часто заемщики проигрывают банкам в суде, так как не предоставляют в процессе разбирательства по делу достаточное число доказательств, способных повлиять на решение. Если заёмщик подавал банку заявление с просьбой предоставить кредитные каникулы, либо реструктуризовать кредит — в таком случае, суд должен об этом ведать. Если же банк получал заявления от заёмщика, но не давал на него ответа — это и будет преимуществом при рассмотрении дела в суде.

Если попросту игнорировать судебные заседания и не предпринимать никаких действия для защиты своих интересов, то суд вынесет постановление, которым обяжет должника целиком погасить кредит, а также уплатить все пени и штрафы.

Чтобы уменьшить штрафные санкции, необходимо доказывать в суде собственную правоту, прибегая ко всем легитимным методам. Если суд примет сторону заёмщика, то будут списаны страховые и комиссионные суммы. Главное, ответственно прийтись к решению проблемы, и, по возможности, заручиться поддержкой хорошего адвоката — специалиста в банковской сфере.

При задолженности, сумма какой равна либо превышает 500 тыс. рублей, можно добиваться в суде признания себя банкротом. Если суд предзнаменований соответствующее постановление, то имущество, включая все ценности, конфискуют, в счет погашения задолженности. Если вырученных денег не достанет для выплаты кредита, то долг перед банком все-равно признают полностью погашенным.

Главное, что необходимо усвоить заемщику — если банк подал на вас в суд, чтобы добиться погашения хвосты, ни в коем случае не игнорируйте судебные заседания. Отстаивайте собственные права, используя для этого все законные методы.

Проблема о работающих банках Крыма в 2019 году является актуальным для наших соотечественников, которые

Собираясь в заграничную поездку, первое, о чем стоит побеспокоиться – наличие денег. Времена, когда

Выгодно ли брать кредит на покупку автомобиля в текущем году? И что будет с

В кой-каких ситуациях требуется максимально быстрое решение финансовых проблем: срочные траты на обучение, ремонт

Свежие комментарии