Особенности рефинансирования кредита

Рефинансирование кредита — это оформление новоиспеченного займа на оплату долга действующего кредита в другом банке. Узнать больше подробностей о перекредитовании кредитных оружий, о том, как получить такую услуги, а также какие выдвигаются требования к заемщикам, можно в представленной ниже статье.

Содержание

Характеристики услуги

Рефинансирование, подразумевает процесс перекредитования имеющегося длинна из одного банка в другой. Другими словами, при рефинансировании займа, оформленного с неудобными условиями погашения, его можно выплачивать с немало выгодными условиями. Такой маневр часто используют в потребительском кредитовании для понижения большой процентной ставки, превышающей порой 30, а то и 40% годовых. Перекредитование в данном случае позволяет сократить ставку до 18%.

По сути рефинансирование — это оформление новоиспеченного займа для погашения старого. Многие банки предлагают такую услугу как новым, так и постоянным клиентам. Можно перекредитовать автозайм, а также жилищный или потребительский кредит.

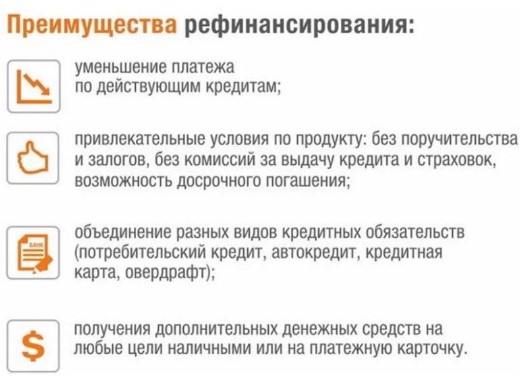

Преимущества услуги:

- Можно слить несколько займов в один, оплачивая платеж раз в месяц;

- Возможность снизить процентную ставку;

- Продление срока выплат;

- Сокращение размера ежемесячного платежа;

- Возможность сбросить обременение с залоговой собственности;

- Оформление дополнительной кредитной суммы для личных целей.

Перевод кредитных обязательств в иной банк — отличная идея, если предстоит длительная выплата по долгу с невыгодными условиями. Но здесь есть и свои недостачи, услуга рефинансирования зависит от условий банка — его требований к комиссии, платежеспособности заявителя и навязывания страховки.

Кто может оформить услугу рефинансирования?

Воспользоваться подобный программой сумеет только действительно надежный заемщик, обладающий положительной кредитной историей и добросовестно выплачивающий хвосты. Если кредитное досье содержит малейшие замечания, просрочки или даже судебные разбирательства, можно забыть о возможности рефинансирования.

Отдельные заявки предъявляют и непосредственно к рефинансированным кредитам. Перевести можно займ, которому минимум 3 — 6 месяцев с даты оформления. Плюс, многие банки спрашивают, чтобы до момента погашения было минимум 3 — 4 месяца, всё это нужно уточнять заранее.

Если подходите под все заявки, можно переходить к непосредственным действиям:

- Оформить заявку на рефинансирование в выбранном банке;

- После одобрения, собрать определенный перечень документов, вводящий справку о кредите из прошлого банка;

- Передать документацию в новый банк, где будет открыт соответствующий счет для начисления кредитных оружий;

- Закрыть счет в прошлом банке и получить документ, подтверждающий завершение сотрудничества.

Какие банки предлагают такую услугу?

За перекредитованием необходимо обращаться не в тот банк, где уже имеете займ. Ведь суть услуги именно в том, чтобы перевести текущую задолженность в иной банк. Сегодня множество финансовых компаний осуществляют рефинансирование долгов.

Самые популярные предложения:

- В «МТС Банке» можно получить до 5 миллионов рублей максимум на 5 лет со ставкой до 20,9%. Отказавшись от страховки, можно рассчитывать на увеличение базового процента. Подтверждать доход не необходимо;

- ФК «Открытие». В этом банке по-прежнему можно рассчитывать максимум на 5 миллионов рублей со ставкой до 16,9 процентов, если оформить страховку — до 7% годичных. Рефинансирование можно оформить до 5 лет;

- «Тинькофф» Банк рекомендует ссуду до 2 миллионов рублей максимум на 36 месяцев со ставкой до 24,9%. Никаких комиссий, страхования и справок;

- «Хоум Кредит Банк» может слить до 3 займов, предоставив 500 000 рублей на личные нужды. В целом, можно рассчитывать максимум на 1 миллион рублей со ставкой до 24,8% на 7 лет. Заявку одобряют в течение суток без добавочных справок;

- «Райффайзенбанк» предлагает объединить до 3 долгов и не более 4 кредиток. Рефинансирование в банке позволяет получить до 2 млн рублей максимум на 60 месяцев с процентом до 11,99. Несогласие от страхования увеличивает процентную ставку. Также придется подтвердить платежеспособность.

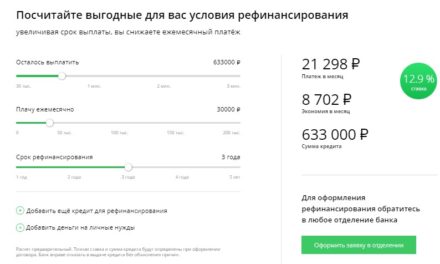

Перекредитование в «Сбербанке»

Такая услуга позволяет слить до 5 разных займов в один кредит. Программа подразумевает ставку до 13,9% в год с максимальной суммой в 3 миллиона рублей. Рефинансирование в «Сбербанке» можно оформить на 5 лет максимум.

Рефинансировать можно:

- Автокредит;

- Потребительских займ;

- Хвост по карте;

- Ипотеку.

Заемщику необходимо захватить с собой паспорт и сведения по актуальным кредитным продуктам. Если требуются добавочные средства на личные цели, нужно взять с собой справку о доходах и копию трудовой. Зарплатные клиенты «Сбербанка» могут не подтверждать свою платежеспособность.

Не глядя на экономический кризис, большинство россиян, которые взяли кредит в банке, всеми силами

Справка 2НДЛ – одна из самых достоверных конфигураций подтверждения уровня дохода, её требуют в

Сегодня молодежь остро нуждается в деньгах им необходимы деньги на обучение, проживание, новоиспеченную одежду,

Как можно узнать, был ли суд по кредиту? Ведь многим заёмщикам выплачивать банковские займы

Свежие комментарии