Обязательно ли страховать оформленную ипотеку каждый год?

Многим заемщикам, оформляющим кредит, банк предлагает оформить страховку. При этом клиента запугивают, что в случае отказа от полиса ему просто не предоставят ссуду. Если в случае потребительского кредита от дополнительной услуги страхования можно отказаться, то с ипотекой не все так попросту. Банк страхует от рисков двух типов: обязательных (страхуется жилье, которое выступает обеспечением по займу) и тех, от каких можно отказаться (страхование жизни и здоровья заемщика — по желанию). И тут возникает вопрос, а нужно ли страховать купленное в ипотеку жильё любой год? Ответ на данный вопрос разберём ниже.

Отказаться от добровольного страхования можно через 5 — 7 дней с даты узника договора.

Содержание

Ипотечное страхование

На какой срок обычно оформляется страховой полис при ипотечном кредитовании? По правилам сроки поступки полисов составляют:

- 3 года – если страхуются риски утраты права быть собственником недвижимости;

- На протяжении итого периода ипотеки – если страхуется сама приобретенная недвижимость от вероятности порчи, утраты.

При досрочном погашении ипотеки, можно частично компенсировать стоимость полиса.

Оплачивать страховку необходимо один раз в год. По стандартным условиям расчет ведется следующим образом: берется сумма долга, умножается на 10%, а из полученной цифры высчитывается 1 — 2%. Соответственно, к крышке действия договора размер ежегодных платежей по страховке уменьшается.

Имеет значение и тип жилья, которое покупается в ипотеку:

- Квартира в уже выстроенном доме. Выплаты за готовое жилье начинаются с того момента, как сделка оформлена и продолжаются до получения прав на выкупленную квартиру;

- Выкуп жилья по долевому соглашению – выплаты по страховке начинаются только с момента сдачи дома в эксплуатацию.

Для определения «готовое жильё», подходит новоиспеченная квартира в только что сданном доме или жильё в обжитом районе города. Во втором случае действует ограничение на годы постройки — не старше 10 — 15 лет.

В случае вклада в долевое строительство покупатель экономит 20 — 40% от стоимости готовой квартиры. Но, рискует длинными сроками сдачи объекта, если стройка будет заморожена.

Последствия отказа

Оплата стоимости страхового полиса относится к добавочным услугам. Что будет, если отказаться от таких услуг и не выплачивать назначенные по ним суммы?

Страховая компания и банк работают сообща. Это значит, что любые задержки в оплате по дополнительной услуге тут же становятся известными финансовой компании. Если у заёмщика снизился объем дохода, или он разрешил просто не платить ежегодную сумму страховщику, то нужно готовиться к общению с представителем банка. Неплательщику сразу позвонит менеджер и попросит покрыть стоимость полиса на текущий год. В противном случае к сумме ипотеки будут добавлены:

- Штрафы;

- Пени;

- Увеличится размер очередного взноса по кредиту.

[embedded content]

Где недороже застраховать ипотечное жильё?

При покупке недвижимости через банк, заёмщику обязательно потребуется застраховать новую квартиру или дом. Для этого финансовая компания предложит на выбор несколько страховых компаний, с какими можно заключить договор. Это – банковские партнеры, у которых не всегда выгодные и интересные предложения для таких клиентов. А все потому, что банк от них получает процент от оформленных сделок.

Можно ли избрать другого страховщика? Имеете полное право и у банка нет полномочий навязывать услуги конкретной страховой компании. Можете поискать компанию, какая предложит интересный пакет и по дешевле. Для этого в строке поиска введите «страхование ипотеки в городе…». На пункте точек впишите название населенного пункта где проживаете. Поисковая система сразу предложит несколько ссылок.

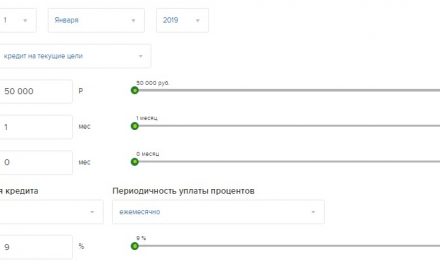

На сайте страховой компании, можно воспользоваться онлайн-калькулятором и предварительно рассчитать затраты по полису. Потом сравнить несколько предложений и выбрать самое привлекательное.

Список компаний, которые предлагают самые низенькие цены:

- «АльфаСтрахование» – предлагает самый низкий процент 0,1% и дополнительно дает скидку на ипотечное страхование до 30%;

- «РЕСО» – предлагает услугу под 0,1%, а для ипотеки от «Сбербанка» экспонирует 0,18%;

- «Росгосстрах» – по полису оплата составит 0,2%;

- «СК Альянс» – в комплексе застрахует под 0,87%, а для имущества предложит 0,16%;

- «ВТБ Страхование» – обойдется дорогостоящей всего — под 1%.

Процент по оформленной страховке будет зависеть от предмета страхования и суммы ипотеки. Дополнительными критериями почитаются физиологические особенности заемщика: пол, вес и даже возраст имеет значение. Также страховая компания обязательно учтет род деятельности и проверит историю взаимоотношений с этим клиентом.

Если заемщик на момент подачи заявления в банк уже имеет страховку, что тогда делать? Такие ситуации встречаются будет часто и поступить нужно так:

- Сначала выяснить, имеет ли данная компания аккредитацию от банка, в котором заемщик скопился брать кредит;

- При положительном ответе, обратиться в банк и сообщить о том, что уже имеете полис в одной из компаний-партнеров;

- При отрицательном ответе банк, скорее итого, откажется учитывать такую страховку и присоединить её к договору ипотеки будет очень сложно;

- Если банку придётся уже имеющийся у заемщика полис, тогда необходимо внести изменения в договор с кредитной компанией. Если до этого момента выгоду по факту наступления страхового случая имел клиент, то сейчас её получит банк.

Страхование при досрочном погашении

Некоторые заёмщики, могут воспользоваться услугой досрочного погашения кредита. Мастерить это можно частично или сразу полностью закрыть договор.

Если захотите полностью рассчитаться с банком в средине платежного года, тогда необходимо написать заявление в страховую компанию с требованием вернуть стоимость полиса за оставшийся срок. А если решите досрочно погасить лишь часть кредита, тогда страховщик должен пересчитать всю стоимость услуги и для этого также необходимо написать соответственнее заявление. Оставшиеся средства, можно потребовать выдать наличными либо перенести в счет оплаты услуг на вытекающий год.

Иногда по договору можно вернуть компенсацию только при условии единовременного погашения ссуды в полном объеме. Для этого рекомендуем предварительно изучить договоренность с банком и страховой компанией и определить для себя более выгодные условия.

Заемщики уверены, что наиболее оптимальные сроки для оформления ипотечного кредита — от 25 до

«Банк Русский Стандарт» — одинешенек из крупнейших российских банков, занимающий лидирующие позиции на рынке

Клиенты, которые пользуются сервисами «Сбербанка», нередко интересуются, сколько будет стоить услуга «Мобильный банк», доступ

Не все умеют пользоваться терминалом «Сбербанка», а тем немало переводить деньги с карты или

Свежие комментарии