Налог на недвижимость 2018 для физических лиц. Калькулятор расчёта налога

Процедура начисления налога на недвижимое собственность была изменена правительством в первой половине 2016 года. До этого момента ее расчет осуществлялся, исходя из инвентаризационной стоимости. В настоящее время, в качестве основы используется такой параметр, как — кадастровая стоимость недвижимости. Как узнать налог на недвижимость 2018 для физических лиц? Калькулятор расчёта налога для этого является отличным помощником. Необходимо учитывать, что обладатели недвижимости в РФ должны привнести налог за 2018 год с весны и до начала октября 2018 года.

Содержание

Сроки уплаты налога на недвижимость для физиологических лиц

С 2016 года налог на недвижимое имущество для физических лиц необходимо уплатить до 1 декабря, распространяется это и на 2017-2018 года. Рассылка оповещений по уплате налога на собственность, землю и транспортные средства производится ФНС до наступления ноября. Но отправка подобных уведомлений по почте сейчас осуществляется вдали не во всех случаях.

С начала лета 2016 года в Налоговый кодекс бывальщины внесены корректировки, которые позволяют представителям налоговой службы отправлять сведения для частных лиц сквозь личный кабинет, который был ими активирован на сайте организации. Количество этих пользователей постоянно увеличивается и в настоящий момент превышает 20 млн. Потому оповещения об уплате налогов по почте больше не будут отправляться. Исключением является специально поданная мольба представителям ФНС.

Ставка налога на недвижимость для физических лиц 2018

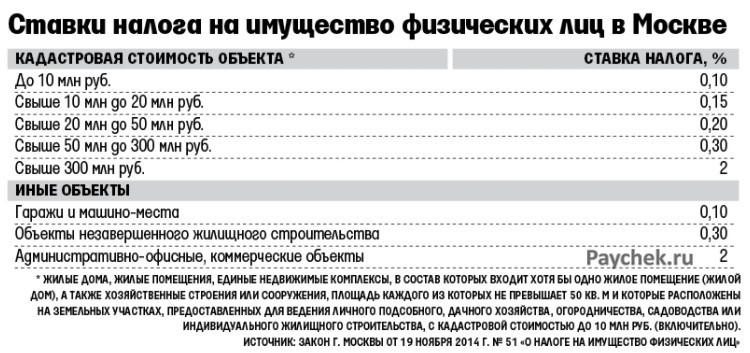

Величина ставки налога для частных лиц составляет от 0,1 до 0,3%% от кадастровой стоимости объектов.

К ним относятся:

- недостроенные здания из жилого фонда;

- квартиры, горницы, дома и прочие помещения;

- места для автомобилей и гаражи;

- комплексы, в какие входит жилой дом;

- хозяйственные постройки (до 50 кв.м), которые находятся на участках земли, выданных для индивидуальных построек, садоводства, огородничества, собственного подсобного или дачного хозяйства.

Согласно законодательству, размер налоговой ставки может повышаться не немало, чем в 3 раза в Москве, СПб или в Севастополе.

Как рассчитать налог на недвижимость?

При расчете размеры налога на недвижимое имущество используются соответствующие вычеты. Не требуется оплачивать:

- 20 кв.м от площади всей квартиры;

- 10 кв.м в приватизированной горнице одной квартиры;

- 50 кв.м хозяйственного помещения или частного дома.

При необходимости, сделать расчет налога на недвижимость за этап 2018 года, следует уточнить кадастровую цену конкретного объекта. Для получения этих этих можно посетить любой официальный сайт. Затем, у сотрудников здешнего муниципалитета необходимо получить информацию о размере процента налоговой ставки. С поддержкой специалиста, по определенной формуле нужно произвести расчет такого параметра, как износ.

На протяжении первых 4-х лет после применения кадастровой оценки будет осуществляться постепенное повышение размеры налога с помощью коэффициентов: за 1-й годовой период – 0,2; за 2-й – 0,4; за 3-й – 0,6; за 4-й – 0,8; за 5-й – параметр приблизится к максимальному размеру. К налогу за 2015 год в столице использовался коэффициент 0,2 по любой недвижимости, кроме торговых, коммерческих и административно-офисных объектов.

С основы 2016 года был увеличен минимальный период (с 3 до 5 лет), на протяжении которого можно не вносить налог при владении жилищным объектом на правах собственности. После завершения 5-летнего срока, налог все же необходимо будет уплатить.

Рассмотрим ближе налог на недвижимость 2018 для физических лиц. Калькулятор расчёта налога позволит высчитать сумму для выплат.

- В первую очередность, следует произвести расчет площади того помещения, с которого вытекает заплатить налог. От общей площади необходимо отнять ее необлагаемую доля (для комнаты – 10 кв.м, для квартиры – 20 кв.м, для дома – 50 кв.м). Если площадь квартиры равновелика 54 кв.м, то после вычета она будет равняться 34 кв.м.

- Нужно рассчитать размер стоимости 1 кв.м недвижимости, сообразно кадастровым планам. К примеру, если кадастровая цена составляет 4 млн руб., то ее вытекает разделить на всю площадь 54 кв.м и узнать результат – 74074,074 руб.

- Чтобы произвести расчет основного элемента налогообложения, необходимо полученную цену за 1 кв.м (74074,074 руб.) умножить на площадь недвижимости 34 кв.м, с какой взимается налог. В итоге получается сумма – 2 518 519 руб.

- Применить ставку процентов, какая в этой ситуации имеет размер 0,1%.

- Выполнить расчет размера налога. Сумму, полученную в 3-ем пункте требуется умножить на размер ставки процентов. Результат составит 2519 руб.

- Подсчитать налог по определенной формуле, с применением понижающего коэффициента за 2018 год. Для этого от суммы 2519 руб. вытекает отнять 83,33 руб., результат умножить на 0,6 и прибавить 83,33 руб. Последняя сумма составит 1544 руб.

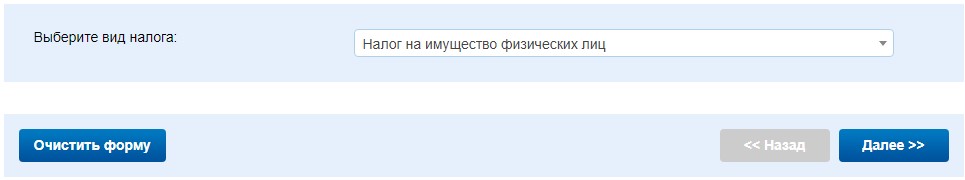

Калькулятор онлайн-расчёта налога на недвижимость по кадастровой стоимости объекта

На странице портала nalog.ru есть онлайн-калькулятор, рассчитывающий налог на недвижимость 2018 для физических лиц. Калькулятор расчёта налога на собственность физических лиц и земельного налога позволяет установить собственные параметры, после чего система произведёт самодействующий расчёт суммы к оплате.

Как узнать кадастровую стоимость объекта

Для этого создан портал «Федеральная служба государственной регистрации, кадастра и картографии (Росреестр)». На нём можно получить выписки о характеристиках объектов, а также подать заявку на государственную регистрацию прав.

Кто может быть отпущен от уплаты налога?

В целях освобождения от уплаты НДФЛ с прибыли, какая была получена в результате продажи недвижимости, важно владеть ею на правах собственности на протяжении 3-летнего этапа. Условия владения должны быть следующими: покупка недвижимости была свершена при дарении, наследовании от ближайшего родственника или одного из членов семьи. Семейный кодекс РФ признает в качестве членов семейства супругов, родителей и детей. К списку ближайших родственников относятся сестры, дедушки, братья и бабки.

Применение 3-летнего срока для освобождения от выплаты НДФЛ также вероятно, когда получение недвижимости было осуществлено согласно определенного соглашения. Он предусматривает содержание при жизни, с условием иждивения плательщиком ренты. В этих обстоятельствах, жилье почитается полученным после оформления документа, а не с даты исполнения. Последней является пора, когда получатель ренты умер и по данной причине договор был выполнен. Необходимо учитывать, что передается право собственности на жилье собственно с даты составления договора. Если он был оформлен 3 и более лет назад, а выполнен лишь полгода назад, то не нужно уплачивать налог.

Освобождение от погашения НДФЛ также вероятно в ситуации, когда собственник владел квартирой не менее 3-летнего этапа. Данная недвижимость должна быть получена им в результате приватизации (сообразно условиям договора передачи, который был оформлен с муниципальным или государственным органом). При таких обстоятельствах не будут применяться соглашения о выплате за снесенную недвижимость или договоры, составленные по условиям программы «Для молодой семейства доступное жилье», а также аналогичные ей.

Свежие комментарии